豆油、棕榈油价差修复规律分析 最高修复至332元/吨

本轮豆油、棕榈油价差倒挂幅度远超市场预期,主力合约及现货价差均出现了1700元/吨左右的倒挂。进入3月,豆油、棕榈油价差快速向上修复,截至2022年3月21日早盘收盘,豆油、棕榈油价差最高修复至-332元/吨,但距离历史均值水平仍存在近1000元/吨的差距,价差何时能够完全修复仍存在一定的不确定性。

A 历史规律探究

通过对近10年来豆油、棕榈油价差处于低值情况的分析,我们发现如下规律:

(1)品种驱动:豆油、棕榈油价差低值的出现基本是以棕榈油为核心驱动品种,在价格修复过程中存在不确定性,但多数情况仍以棕榈油为主驱动。

(2)价格走势:豆油、棕榈油价差的历史低点通常出现在油脂板块上涨趋势中。

(3)基差:豆油、棕榈油价差历史低点通常伴随着棕榈油基差的阶段性高点,豆油、棕榈油价差向上修复时,棕榈油基差多数时间走势向下。

(4)跨期价差:棕榈油较容易出现远近月预期不一致的情况,当豆油、棕榈油价差快速下行时,棕榈油跨期价差均呈现明显上行趋势。

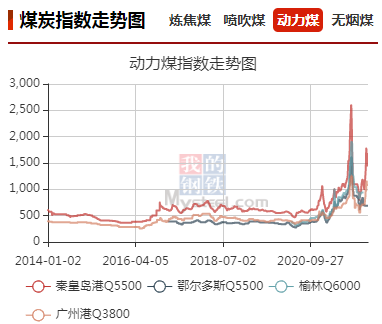

(5)相关品种:近年来,原油价格对棕榈油的影响程度明显大于豆油,因此当原油价格预期较为悲观时,豆油、棕榈油价差容易抬升。

(6)走势特征:豆油、棕榈油价差第一次从低点修复后,在未来3—6个月内容易出现二次探底。

(7)风险点:豆油、棕榈油价差的修复可能通过合约换月直接完成,因此在构建策略时需要考虑时间因素。

分析本轮豆油、棕榈油价差变动,目前基本面存在价差修复驱动,而从微观层面来看,近期出现的棕榈油基差及跨期价差下行迹象均符合历史价差修复时的特征,因此我们认为豆油、棕榈油2205合约价差仍有较大概率回归正常。风险因素:原油价格大幅上涨。

B 历史情况之一(2016.07—2018.08)

基本面:供给端驱动价差运行

若以现货价格作为参考,2016年7月至2018年8月,豆油、棕榈油价差现货先后出现两次倒挂,分别在2016年9月和2017年6月,但两次倒挂出现在截然不同的油脂价格趋势中。

2016年7月至2016年12月,油脂价格趋势向上,棕榈油在进入复产期后由于产量大幅不及预期,叠加低库存,领涨油脂板块,造成豆油、棕榈油价差快速走低。不过,2016年10月公布的马棕油库销比数据大幅超预期,市场虽然对于次年棕榈油的复产节奏和幅度存在一定的不确定性,但在产量预期边际好转叠加豆油、棕榈油价差持续拉大以及主力合约换月的多重因素影响下,价差出现修复。在价差修复过程中,期现价格走势一度出现明显背离,虽然存在主力合约换月因素的影响,但体现出市场对于近远月合约预期的分歧。回看2016年年底市场对油脂板块的行情预期,仍有不少机构认为油脂价格将在供需双旺背景下再创新高。因此在看涨的市场氛围下,豆油、棕榈油价差修复至均值偏低位置后并未进一步走强,且近月合约价差始终低于远月合约。

2017年3月至2017年8月,处于油脂板块趋势向下阶段,尤其是2017年上半年,美豆丰产预期以及种植面积上调奠定了豆类的疲弱走势,而棕榈油由于处于复产初期,加之斋月备货等季节性因素影响,整体相对抗跌。进入2017年6月,棕榈油处于全年产量旺季,而美豆再次进入播种季,在季节性因素驱动下豆油、棕榈油价差出现修复。

在此轮价差变动中,价格走势与价差走势并未呈现出明显的相关性,豆油、棕榈油价差在首次处于低值及后续修复时,油脂价格均处于上行阶段,而二次走低及后续修复时,油脂板块趋势向下。

基差:期现修复节奏存在差异

从基差情况来看,在豆油、棕榈油价差首次处于低值时,豆油、棕榈油基差出现明显背离,豆油基差基本维持在合理区间运行,但棕榈油基差出现大幅波动。

由于低库存原因,棕榈油现货价格始终强于期货,P1609合约基差自2016年3月开始持续走高。进入8月,P1609合约由于交割因素驱动,基差快速修复,期现价差快速走高,进入交割月前出现倒挂情况。由于棕榈油活跃合约并非连续合约,且市场对于近远月合约预期存在较大差异,P1701合约在成为主力合约后并未跟随现货价格跳涨,棕榈油基差一度抬升至900元/吨以上。在此次移仓换月过程中,豆油、棕榈油期货价差一次性完成了近800元/吨的收敛。

需要注意的是,P1701合约现货、期货价差出现阶段性背离。2016年10—12月,棕榈油现货价差自低位趋势性抬升,而期货价差重心却不断下移。主要原因是棕榈油活跃合约不连续且对近远月合约的分歧较大,造成期现走势不一致。在交割因素驱动下,现货价格向期货收敛,基差快速下行约750元/吨。在P1701合约进入交割月前的最后一个交易日,豆油、棕榈油期现价差分别为520元/吨和730元/吨,而当时的豆油、棕榈油主力合约1705价差为778元/吨,基本处于相对合理区间。

在此轮豆油、棕榈油价差二次探底过程中,依旧呈现出近月合约和现货价差下行速度显著快于远月合约局面,1705合约在交割月前一天价差收于32元/吨,现货价差最低点为-37元/吨,但1709合约最低点为424元/吨。因此,此次豆油、棕榈油期货价差的修复依旧是主要依赖于合约换月完成了倒挂价差的修复,1709合约价差自最低点至交割月前一天收敛幅度为262元/吨,而现货的收敛幅度为733元/吨。在价差走低过程中,现货和1705合约保持高度一致,因此基差表现平稳。而在换月至1709合约后,棕榈油基差再次处于相对高位,而豆油基差处于相对低位,最终是由棕榈油基差下行同时豆油基差上行完成收敛。

通过棕榈油基差的异常波动可以发现,实施豆油、棕榈油价差修复策略具有良好的收益,但若通过期货构建策略则获得的收益相对有限。豆油、棕榈油差在1609合约上虽然出现倒挂,但最终并未完成修复,而后续1701、1705和1709合约价差自最低点至最高点的修复幅度均不足300元/吨,难以形成有效策略,价差修复主要依赖于合约换月,因此实施豆油、棕榈油价差策略在实际操作过程中存在着现货价格修复但期货合约价格难以修复的可能性。

跨期价差:棕榈油跨期价差更具参考性

在跨期价差方面,棕榈油和豆油也呈现出截然不同的走势。豆油市场维持远月升水结构,处于合理状态,且市场对近远月合约预期并未有明显分歧。但市场对棕榈油价格则存在极大的分歧。由于低库存因素,棕榈油现货价格更为强势,但同时市场又对后续供给修复存在较为乐观的预期,因此棕榈油跨期价差在现货带动下始终保持近强远弱结构,且越临近交割越明显。上述两次的豆油、棕榈油价差下行均伴随着棕榈油跨期价差的快速走高,而收敛过程中则主要伴随棕榈油跨期价差的快速回落。

C 历史情况之二(2019.11—2020.12)

基本面:原油价格影响力增大

此次豆油、棕榈油价差持续走低仍旧是发生在油脂供给紧缺、库存相对偏低的背景下。受美豆油价格上行带动,叠加油粕比强弱关系的切换,国内豆油价格领涨油脂板块,在2019年8月豆油、棕榈油价差一度突破1400元/吨,创2013年10月以来最高水平。随着美豆油涨势放缓以及国内豆油累库,豆油价格上行驱动减弱。同时,在主产国减产预期以及生柴消费预期增强的带动下,全球棕榈油价格快速上涨,豆油、棕榈油价差急速下行,近月合约最低跌至90元/吨的历史低位。

进入2020年,油脂板块出现超预期下跌,尤其是棕榈油产量超预期增加,同时在疫情影响下食用需求及生柴需求均不佳,原油价格回落带动国际棕榈油价格快速走低,棕榈油领跌油脂板块。豆油供给端未有大的变化,但需求端不佳,豆油价格跟随棕榈油回调,不过豆油基本面强于棕榈油,因此豆油、棕榈油价差快速修复。

2020年5月以后,虽然疫情持续发酵,但市场关注度逐步降低,且食用需求快速修复,叠加原油价格不断上涨,对油脂板块整体形成利多。因此与原油相关性最强的棕榈油价格受拉动最显著。此外,印度重新放开对马来西亚精炼棕榈油进口,加之马来西亚和印尼两国对生柴政策的强力支持,在需求端对棕榈油形成潜在利多,棕榈油再度领涨油脂板块,豆油、棕榈油价差快速回落至前低附近。

2020年9月开始,受到季节性食用需求强劲以及美豆价格不断走强的共同作用,豆油领涨油脂板块。而棕榈油则呈现利多出尽迹象,虽然需求端仍较为强劲,但在马来西亚高库存以及原油市场的共同压制下,棕榈油向上驱动明显不如豆油,豆油、棕榈油价差持续向上修复至1400元/吨附近。

从基本面来看,此次豆油、棕榈油价差波动受疫情影响较为明显。供给端方面,由于棕榈果采摘更依赖人工,因此疫情对棕榈油的影响明显大于豆油;需求端方面,虽然油脂板块下游需求较为一致,但由于东南亚地区对于生物柴油政策不断修订,棕榈油近年来受原油价格的扰动明显大于豆油。因此,当原油价格与油脂价格走势较为一致时,对棕榈油价格存在助力,而当原油价格与油脂走势不一致时,对棕榈油价格存在抑制,进而造成豆油、棕榈油价差与原油价格容易出现负相关。

基差:豆油、棕榈油价差修复伴随着棕榈油基差高位回落

在此轮豆油、棕榈油价差变动过程中,豆油基差、棕榈油基差并未出现明显异常,仍有一定的规律。在豆油、棕榈油价差两次快速下行过程中,各自基差均较为平稳,而在豆油、棕榈油价差两次向上修复过程中,各自基差均明显回落,且在拐点出现时,棕榈油基差基本处于阶段性高点。

结合2016—2017年的基差走势分析,通常在棕榈油基差处于历史高位,且出现基差下行的情况下,豆油、棕榈油基差低位修复即将发生。

跨期价差:豆油、棕榈油价差下行伴随着棕榈油跨期价差上行

豆油跨期价差除了在2020年10—12月明显上行外,其余多数时间较为平稳,基本维持在零附近。这说明市场对不同月份间的豆油价格预期较为一致。而棕榈油在多数情况下都呈现出跨期价差趋势向上走势,近月合约升水远月合约的情况较多。这说明棕榈油利多驱动通常影响时间较短,价格波动明显大于豆油。

结合2016—2017年行情来看,每当豆油、棕榈油价差快速下行时,棕榈油跨期价差都呈现出明显的上行趋势,这与豆油、棕榈油价差的快速下行均由棕榈油价格驱动基本一致。而向上修复时价差则并未出现明显的规律性特征,且核心驱动品种也存在不确定性,但仍以棕榈油驱动为主。

D 未来价差展望

本轮豆油、棕榈油价差倒挂幅度远超前两次,2201合约在进入交割月前的最后一个交易日倒挂幅度达到390元/吨,在换月至2205合约后二者价差进一步下行,最低跌至-1756元/吨。

从基本面来看,造成二者价差快速下行的主要原因是马棕油产量在疫情影响下预期持续走弱,目前来看虽然疫情有所反复,但利空因素的边际影响正在逐步减弱。豆油方面,受天气影响,大豆产量预期逐步由南美丰产转向北美减产。因此豆油、棕榈油价差存在修复驱动。

从微观层面来看,棕榈油基差在2000元/吨以上,3月初出现拐头向下迹象。跨期价差方面,近期棕榈油价差明显回调。这或意味着豆油、棕榈油价差难以进一步下行。从以往价差修复持续时间来看,二者价差首次出现低点后将有1—2个月的抬升时间,因此2205合约将大概率向上修复。若原油价格持续上涨,二者价差在向上修复过程中或反复,修复节奏将慢于市场预期。