电视面板价格探底,2022年供应链关系加快重塑-网

过去疫情爆发后的两年时间里,电视面板价格迎来“过山车”式的变化。从2020年6月开始面板价格一路持续攀升,涨价周期长达13个月,涨幅达到历史之最,但是2021年7月开始进入下降周期,半年时间内价格跌回到“原点”,目前价格下行的走势仍在延续,逐渐逼近面板厂的现金成本线。

回顾2019年电视面板价格探底以后,韩系面板厂SDC/LGD在面临持续亏损的巨大压力下,逐渐关闭LCD产线,原本计划在2020年完全退出韩国境内的产线。但在疫情催化下,电视需求出现爆发式增长,以及在上游一系列黑天鹅事件发生后造成市场恐慌性备货,导致电视面板持续供不应求,带动面板价格暴涨,韩系面板厂借此机会实现扭亏为盈,因此也延缓了关厂的步伐。随着此轮面板价格的再次探底,韩厂关线的计划或将再度提上日程,显示产业链将再度进入调整期,电视面板供应链关系将加快重塑。

一、价格快速上涨,产能迎来扩张

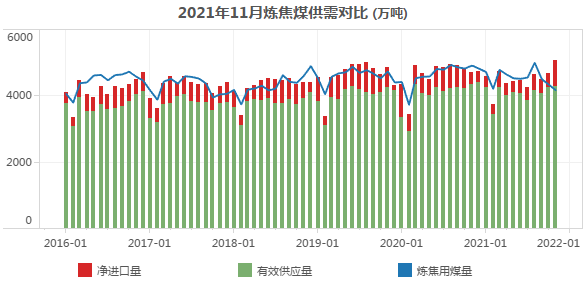

20.02-22.06F电视面板价格走势

数据来源:奥维睿沃(AVCREVO)Unit:$

奥维睿沃(AVCrevo)数据显示,从2020年6月至2021年6月的上涨周期内,32、43寸电视面板价格分别从32美元、66美元上涨到84美元、132美元,涨幅分别达到172%、108%。50、55寸电视面板价格从85美元、107美元上涨到195、217美元,涨幅134%,100%。大尺寸65、75寸分别上涨了70%、37%。

2019-2021Q3全球面板厂利润率走势

数据来源:企业财报Unit:%

面板价格快速上涨,为面板厂创造了近几年最高的盈利水平,BOE2021年前三季度归属于上市公司股东的净利润200.15亿元人民币,同比增长708%,TCL华星2021年前三季度实现净利润97.4亿元人民币,同比增长1620%。

面板厂产线爬坡计划

数据来源:奥维睿沃(AVCREVO)整理

面板价格的回升,带动面板厂经营情况大幅改善,利用这波疫情带来的红利期,SharpG8.5LCD产线的运营,2022年LCDTV面板计划出货22M。韩、台面板厂逐渐收缩的同时,大陆面板厂产能继续扩张,BOE2022年电视面板计划出货62.3M,市场上处于绝对领先地位。CSOT2022年计划出货44.7M,大尺寸化策略坚定。HKCG8.6产能集中释放,积极规划中、大以及超大尺寸出货,2022年计划出货43.1M。CHOT2022年计划出货14.5M。此外,Sharp出货小幅增长,2022年计划出货18.5M。

2017-2023F分面板厂LCD面板出货面积占比

数据来源:奥维睿沃(AVCREVO)Unit:%

新一轮的产业周期开始,2021年中国大陆电视面板产能占比已经达到60%,2022年产能将进一步扩充至63%,到2023年份额预计达到66%。

三、面板供应格局变动,供应链关系加快重塑

2021-2022F全球头部整机厂LCD/OLED面板采购计划

数据来源:奥维睿沃(AVCREVO)Unit:M

2022年面板价格探底以后,对品牌厂来说面板采购的成本将变得非常有吸引力。三星电子依然有相对积极的面板采购计划,2022年计划采购53MLCD面板,三星电子延续分散下单的策略。在供应格局不断集中化的情况下,出于供应链安全考量,三星电子仍在克制对中国大陆面板厂的依赖,增加LGDLCD面板采购量从1M至4M。为了减少对LCD面板的依赖,2022年计划采购LGDWOLED1.5M,目前已经开始送样;现在QDOLED面板良率低、成本偏高的情况下,三星电子仍计划采购1MQDOLED面板。另外,三星电子与Sharp之间冰释前嫌,逐渐加大Sharp的面板采购量,保持AUO/INX的面板采购规模。此举,三星电子仍希望保持自身在面板供应链中的话语权。

数据来源:奥维睿沃(AVCREVO)Unit:%

另一家头部韩系品牌LG电子2022年计划采购34MLCD面板。2021年上半年面板资源相对紧张的情况下,LGD以及BOE给与了大力支持,帮助LG电子在2021年全球市场出货取得不错表现。2022年LG电子保持和BOE的合作,扩大LGD面板采购量,与HKC/CSOT/Sharp合作逐渐增强。

国内头部品牌TCL(含代工业务)和海信(含代工业务)2022年计划增加面板采购数量,TCL(含代工业务)计划采购35M,其中,从CSOT采购面板22M,占比将达到62%,从INX/HKC/CHOT各采购4M。海信(含代工业务)计划2022年采购面板28M,与BOE合作更加紧密,同时从HKC获得更多的面板支持。

尽管目前来看2022年电视面板供应整体偏松,但未来面板价格下降到面板厂现金成本线以下后,面板厂如果重新考虑关厂的计划,将改变整体面板供应格局,同时打破面板厂与品牌厂之间的供应链关系。另外,多变的外部环境以及紧张的上游材料的供应环境,也将左右品牌厂的面板需求和备货节奏。