[库存看市场]库存仍未增仓,钢价区域分化资讯

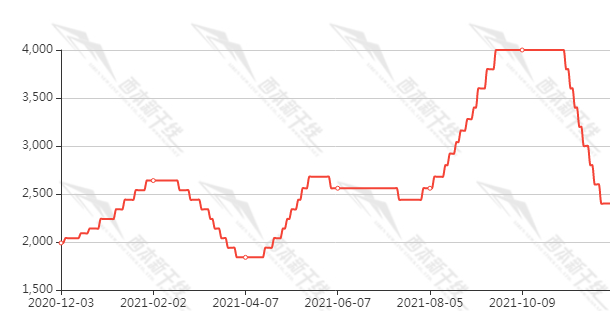

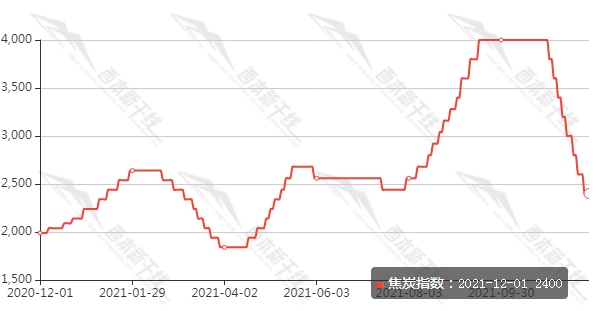

本周(11月29日—12月3日),钢材指数收在5030元/吨,周环比上涨10元。资讯监测的数据显示,截止12月3日,全国61个主要市场25mm规格三级螺纹钢平均价格为4929元/吨,周环比下跌19元/吨;高线HPB300φ6.5mm为5173元/吨,周环比下跌23元/吨。

download_img("", "http://pic.96369.net/o_1flvelrtr1han1kk1rcvjr8ib09.png", "http://www.96369.net/news/558/558295.html", "Array")

本期,全国各地市场建筑钢材价格区间整理,不同区表现略有差异:其中,东北、西北、华北需求不多,稳中走弱;华东、华中、西南和华南市场频繁震荡,涨跌互现。本周钢材指数小涨,成本指数下行,表明钢厂及时利润继续恢复;本周螺纹钢期货稳步上涨,但对现货市场影响趋弱。

期货方面,本周黑色系主力合约全部换月,并呈现集体反弹:铁矿石震荡上行,焦炭大幅回升,热卷明显走高,螺纹表现强势。其中,热卷2205合约周五夜盘收4619元,较上周五夜盘上涨284元/吨;螺纹钢RB2205合约周五夜盘收在4427元/吨,较上周五夜盘上涨327元/吨;从全周走势情况看,原料端(铁矿石和焦炭)低位抬高,成材端(热卷和螺纹)修复贴水。

回首本期,消息面缺少利空,原料市场止跌见涨,螺纹现货各地分化,当前行业面出现什么变化?后期钢价走势如何?一起看看资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

download_img("", "http://pic.96369.net/o_1flven44ag7k134010spj7iaq9.png", "http://www.96369.net/news/558/558295.html", "Array")

download_img("", "http://pic.96369.net/o_1flvenio83u3183v1luj1lu8spj9.png", "http://www.96369.net/news/558/558295.html", "Array")

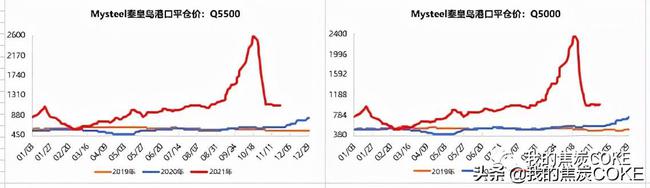

据资讯库存监测数据显示:截至12月2日,沪市螺纹钢库存总量为21.28万吨,较上周减少1.17万吨,减幅为5.21%;目前库存量较上年同期(12月4日的23.66万吨)减少2.38万吨,减幅为10.05%。本周库存继续下降,主要原因是北方资源没有集中到货,而本地经销商倾向厂库发货,不愿主动囤货。

本期,资讯监测的沪市线螺周终端采购量为1.76万吨,环比上周增加0.57%;本周终端采购量环比增幅不大,主要原因是:虽然天气持续晴朗,但工地随用随买,没有大批量进货。从历史数据看,本期终端采购量处于年度均值水平,预计后期波动有限。

本期钢材指数震荡运行,市场价格起起落落:周一,整体调低;周二,跌后回稳;周三,盘中小涨;周四,稳中微调;周五,小幅探涨。当下上海市场现状是:社会库存没有增仓,终端需求维持常态;期货市场集体向上,商家心态比较平稳。目前市场行情处于“摇摆”状态,预计下周钢材指数区间震荡。

二、库存总结分析

download_img("", "http://pic.96369.net/o_1flvepgukkd01em61ikbl9a1s5a9.png", "http://www.96369.net/news/558/558295.html", "Array")

download_img("", "http://pic.96369.net/o_1flveq2p511oc1t1vv7617vpi8f9.png", "http://www.96369.net/news/558/558295.html", "Array")

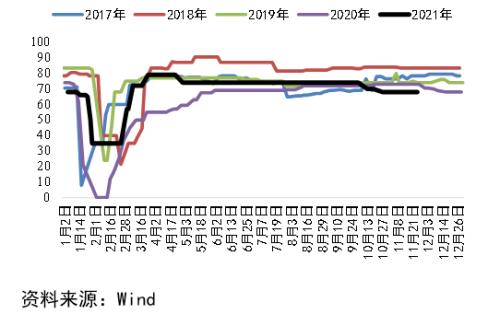

本期全国35个主要市场样本仓库钢材总库存量为1000.56万吨,较上周减少38.98万吨,减幅为3.75%。主要钢材品种中,本期螺纹钢库存量为416.72万吨,环比上周减少28.81万吨,减幅为6.47%;线盘总库存量为121.17万吨,环比上周减少9.09万吨,减幅为6.98%;热轧卷板库存量为237.1万吨,环比上周减少0.34万吨,减幅为0.14%;冷轧卷板库存量为122.51万吨,环比上周减少0.04万吨,减幅为0.03%;中厚板库存量为103.05吨,环比上周减少0.71万吨,减幅为0.68%。

据资讯历史数据,当前库存总量较上年同期(2020年12月3日的947.95吨)增加52.61万吨,增幅为5.55%。分品种看,本期五大品种库存总量环比继续回落。

本周,华东区域建筑钢价格震荡走高,其中,安徽、江苏、江西和福建市场涨幅较大,山东、上海和浙江市场涨幅较小。目前,安徽市场价格最高,江西市场价格最低,其它区域差距在100元/吨以内。截至周五,以各地优质品为参照物,华东市场螺纹钢主流价格区间在4550-4900元/吨,环比上周五上涨50-80元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

中国10月规模以上工业企业利润8187.4 亿元

国家统计局:中国10月规模以上工业企业利润8187.4 亿元,前值 7387.4亿元。中国10月规模以上工业企业利润同比增长24.6%,前值增长16.30% 。1—10月份,全国规模以上工业企业实现利润总额71649.9亿元,同比增长42.2%,比2019年1—10月份增长43.2%,两年平均增长19.7%。

国家统计局:采矿业、原材料制造业利润增长明显加快

10月份,在生产资料价格高位运行拉动下,采矿业、原材料制造业利润同比分别增长2.81倍、56.1%,均明显高于工业平均水平,增速较上月分别加快51.7、18.4个百分点。分行业看,随着能源保供政策措施的落实,10月份煤炭产量较快增加,带动煤炭行业利润同比增长4.38倍,增速较上月加快69.6个百分点;有色、化工行业利润分别增长1.68倍、63.9%,增速较上月分别加快71.3、21.7个百分点;钢铁行业利润增长57.3%,保持快速增长。

本周地方债计划发行量为11月以来单周最高

Wind数据显示,截至29日10:15,本周全国地方债计划发行量为2572.5亿元,是11月以来发行量最大的一周。本周国债计划发行量为1740亿元,全周政府债券计划发行量已达4312.5亿元。

11月份制造业PMI回升明显

中国物流与采购联合会、国家统计局服务业调查中心30日发布的11月份中国制造业采购经理指数(PMI)为50.1%,较上月回升0.9个百分点,在连续2个月运行在50%以下后回到扩张区间,表明经济在经历连续两个月的回调后趋稳运行。

11月中国汽车经销商库存预警指数为55.4%

11月30日,中国汽车流通协会发布的最新一期“中国汽车经销商库存预警指数调查”显示,2021年11月汽车经销商库存预警指数为55.4%,同比下降5.1个百分点,环比上升2.9个百分点,库存预警指数位于荣枯线之上。

11月房地产信用债发行规模环比大幅增长

中指研究院11月30日发布的数据显示,2021年11月,房地产信用债发行规模为371.4亿元,相较于10月130.01亿元大幅增长。从融资成本来看,信用债与海外债融资成本有升有降,其中信用债平均利率为3.80%,环比下降0.28个百分点;海外债平均利率为13.50%,环比上升3.01个百分点。

11月份中国钢铁行业PMI为36.6%

据中物联钢铁物流专业委员会调查、发布的钢铁行业PMI,11月份为36.6%,环比下降1.7个百分点。分项指数中,新订单指数为25.9%,刷新今年以来的最低值;新出口订单指数为34.8%,环比下降3.9个百分点,连续5个月低于40%;生产指数为33.5%,环比下降3.3个百分点,连续5个月保持在收缩区间,且为近21个月以来新低;采购量指数为32.0%,环比下降5.0个百分点,连续4个月位于40%以下,产成品库存指数为28.6%,环比下降2.2个百分点;11月份企业炼钢成本明显下降,购进价格指数为39.1%,环比下降20.9个百分点。

发改委:“十四五”时期 民营钢铁企业要坚定不移地严禁新增产能

发改委产业司一级巡视员夏农出席由全联冶金商会举办的2021民营钢铁经济高质量发展交流会并致辞。夏农同志指出,“十四五”时期,民营钢铁企业要坚定不移地严禁新增产能,落实好碳达峰碳中和要求,加快兼并重组力度、加强节能降耗、污染物减排等工艺装备创新和产业化应用,实现高质量发展。

生态环境部:严禁为应付督察采取紧急停工停业停产等简单粗暴行为

第二轮第五批中央生态环境保护督察全面启动,生态环境部周三要求,有关省(区)在督察进驻期间,应把握工作节奏,突出工作重点,精准科学依法推进边督边改。要依法依规、实事求是,做到一事一办、一厂一策,不搞“运动式”整改。有关省(区)严禁为应付督察采取紧急停工停业停产等简单粗暴行为,以及“一律关停”“先停再说”等敷衍应对做法。对涉及民生的产业或领域,更要妥善处理、有序推进,坚决杜绝“一刀切”行为,确保群众温暖过冬。

11月重卡销量再创年内新低

根据第一商用车网初步掌握的数据,今年11月份,我国重卡市场预计销售各类车型5万辆左右(开票数口径),环比下降6.5%,同比下滑63%,创下今年以来月销量的最低水平,比今年8月份的“谷底”销量(5.13万辆)还要略低,比去年同期则减少了约8.56万辆。11月份也是重卡行业今年以来的第七次下降,而且是从5月份以来的连续七个月下滑。

机构:11月全国百城新建住宅均价环比下跌

12月1日,中指研究院发布数据显示,2021年11月,全国100个城市新建住宅平均价格为16183元/平方米,环比下跌0.04%,为2020年3月以来首次下跌。从涨跌城市个数看,30个城市环比上涨,53个城市环比下跌,17个城市与上月持平。同比来看,全国100个城市新建住宅平均价格较去年同期上涨2.72%,涨幅较上月收窄0.36个百分点。

钢铁行业碳达峰实施方案成型

近日获悉,中国钢铁行业碳达峰实施方案以及碳中和技术路线图已基本成型。总体来看,方案突出源头削减、严格过程控制、强化末端治理,直指减污降碳协同增效,促进经济社会全面绿色转型。业内人士表示,推动钢铁行业碳达峰是“碳达峰”十大行动之一,对钢铁工业来说,这既是机遇,也是挑战。钢铁行业需要处理好发展和减排、整体和局部、短期和中长期的关系。

中钢协:1-10月钢铁产品进出口情况

海关数据显示,2021年前10个月我国累计出口钢材5751.8万吨,同比增长29.5%。同期,累计进口钢材1184.3万吨,同比下降30.3%;累计进口钢坯1072.5万吨,同比下降32.0%。2021年前10个月我国粗钢净出口3686.2万吨,净出口量远超2020年,但与2019年同期水平相当。

工信部:到2025年 完成5.3亿吨钢铁产能超低排放改造

工信部印发《“十四五”工业绿色发展规划》提出,实施焦炉煤气精脱硫、高比例球团冶炼、焦化负压蒸馏、焦化全流程优化等技术和装备改造。到2025年,完成5.3亿吨钢铁产能超低排放改造、4.6亿吨焦化产能清洁生产改造。实施氧化铝行业高效溶出及降低赤泥技术,铜冶炼行业短流程冶炼、连续熔炼,锌冶炼行业高效清洁化电解、氧压浸出,镁冶炼行业竖式还原炼镁等技术和装备改造。到2025年,完成4000台左右有色金属窑炉清洁生产改造。

李克强:中国将围绕市场主体需求制定政策 适时降准

国务院总理李克强12月3日下午在中南海紫光阁会见国际货币基金组织格奥尔基耶娃时表示,中国将继续统筹疫情防控和经济社会发展,实施稳定的宏观政策,加强针对性和有效性,继续实施稳健的货币政策,保持流动性合理充裕,围绕市场主体需求制定政策,适时降准,加大对实体经济特别是中小微企业的支持力度,确保经济平稳健康运行。

本周,宏观面消息总体偏暖,主要表现在:1、确保经济平稳健康运行,总理表态适时降准;2、工业利润环比增加,不同行业明显分化;3、年末冲刺效应,地方债发行量提升;4、经济呈现止跌趋稳,11月份制造业PMI重回扩张;5、环保督察全面启动,生态环境部重申杜绝“一刀切”;6、11月百城新房均价环比下跌,房地产信用债发行规模增长;7、下游行业遇到压力,11月重卡销量创年内新低。

从行业面看,随着经济运行压力的增加,钢铁产业也遇到了挫折:据中物联钢铁物流专业委员会调查、发布的钢铁行业PMI,11月份为36.6%,环比下降1.7个百分点,创下年度新低。分项指数中,新订单指数、生产指数和新出口订单指数都有收缩,显示产销呈现双向萎缩;与此同时,购进价格指数大幅走低,企业炼钢成本明显下降,又为产能复苏创造了有利条件。为了行业健康运行,政策层面的引导一直没有停止:发改委表示,“十四五”时期民营钢铁企业要坚定不移地严禁新增产能,落实好碳达峰碳中和要求;工信部已联合有关部门,编制完成了钢铁等重点行业的碳达峰实施方案,后续将按照统一的要求和流程陆续发布。总体来看,随着成本重心的下移,后期钢厂会有复产的冲动,但政策面的干扰如影相随(如,环保、冬奥会等因素都是对产能很好的压制)。

回首本周,期货整体走高,现货震荡小涨,钢厂集体托市,市场情绪回暖。从行情走势看,全国各地表现分化没有同步:在北方,钢厂继续拉高,市场回升乏力;在南方,期货再次向上,现货有起有落;南北市场相互借鉴,区域价差没有明显扩大。总体来看,北方需求偏少,厂家准备冬储;南方施工正常,价格低位探涨。本周黑色系期货大幅反弹,现货市场小步跟随,原料价格有稳有涨,终端需求总体平缓,商家并无明确方向。

期货提振信心,现货谨慎回升,厂家易涨难跌,需求各地分化,这是本周市场的主要特色;接下来,预计终端需求变化不大,投机需求观望为主,资本市场波动加剧,现货市场频繁试探。可以看到,当前钢价处于“休整”阶段:供给小幅增加,原料拒绝下跌,需求力度受限,商家缺少主动。

对于上海地区而言,市场行情处于困惑状态:期货大涨,现货小涨;期货调整,现货趋弱。当前的利好因素主要有:供给没有放大,原料止跌见涨,天气适合施工;利空因素主要是:工程资金偏紧,需求总体有限,商家不愿囤货。笔者以为,本周钢价波动频繁,是受到期货市场的引导,也是供需博弈的结果。预计下周上海市场价格难有大幅度的涨跌,需要关注的是:政策的动向,厂家的态度,需求的力度。[文]特邀评论员希玛拉亚峰